不動産特定共同事業って何?シンプルにわかりやすく解説!

こんにちは!

インベスター小次郎です^^

今回は、ブログのタイトルにもなっている

「不動産特定共同事業」について、シンプルにわかりやすく

書いていきます。

他の投資商品と比較することでわかりやすくなりますので

是非、参考にしてみてくださいね。

1 不動産特定共同事業はイメージで理解すればOK!

不動産特定共同事業?

「ふどうさんとくていきょうどうじぎょう」と読みます。

漢字だらけで、意味が入ってきませんよね。

しかも、慣れないと「ふどうさんきょうどうとくていじぎょう」

等と、読み方の順番を間違えてしまったり、何度も「音読」が必要?

ですw

さて、結論から言うと、図を見て頂き

シンプルに「投資家がみんなでお金をだして、不動産を運用して儲ける」

それぐらいのイメージで最初は十分ですね。

日本人、特に真面目で完璧主義な人ほど、つまずきますが

実践しながら、覚えた方が効率的です。

厳密に考えると、もっと細かいのですが

何回も読むうちに慣れて理解できると思います。

一番良いのは、「1万円からでも身銭を切ってやってみる!」

これが一番早く理解できます。

不動産特定共同事業投資をすぐにやってみたい人は

こちらがおススメです!

「FANTAS funding」は、最短4ヵ月から!【FANTAS funding】 ![]()

・この業界でも、優良案件が豊富です。

・想定利回り8~10%

・4か月程度の短期案件もあります。

・1口1万円から可能です。

ソーシャルレンディングと違い、投資不動産の情報が開示されています。

2 不動産特定共同事業とソーシャルレンディングの違い

突然ですが、以下の言葉の違いはわかりますか?

・不動産投資型クラウドファンディング

・融資型(貸付型)クラウドファンディング

わからなくても大丈夫です!

周りの友人に聞いたら「はあ!?」という反応でしたw

① 不動産投資型クラウドファンディングとは???

不動産投資型クラウドファンディングとは

不動産特定共同事業のことです。

不動産特定共同事業は、システム上

クラウドファンディングを利用しており

それで、不動産投資をしています。

なので、「不動産投資型」「クラウドファンディング」なんですね。

では、融資型(貸付型)クラウドファンディングとは

何が違うのでしょうか?

同じように、ネットで資金調達をする点では似てますね。

② 融資型(貸付型)クラウドファンディングとは???

融資型(貸付型)クラウドファンディングとは、

ソーシャルレンディングのことを言います。

ソーシャルレンディングは、クラウドファンディングを利用して

資金を集めて、資金需要者(お金を借りたい人)へ融資しますね。

そのため、「融資型」「クラウドファンディング」と言います。

言葉の意味を理解しておくと、今何の話をしているかすぐにわかるようになります。

③ 不動産特定共同事業とソーシャルレンディングの違いは何なの?

一番のポイントは、投資対象である不動産情報が開示され

ていることですね。

大事な資金を投資する訳なので、なるべく多くの情報を知った上で

投資をするのは基本です。

運任せのギャンブルでは、怖くて投資する人が減ってしまいます。

ソーシャルレンディングで痛い目に遭った人達が、不動産特定共同事業投資へ

流れてきてますね。

3 不動産特定共同事業の今後の展望とは?

ここからは、管理人の見解ですが

ソーシャルレンディング業界に在籍経験があり

それから不動産特定共同事業業界に

来たので(来たばかりですがw)

この業界は急激に発展すると確信してます。

昨年の仮想通貨は、異常過ぎる盛り上がりでしたが

ほとんどのICOは1000分の1以下は当たり前で、無価値(売却不可になった)に

なりました。

ICOは、95%以上はほぼ詐欺であると言われてましたが、本当にそうでした^^;

管理人も、打撃を受けて

200万円が一瞬にしてなくなりましたw

文章では、笑いになってますが、かなりショックを受けて

しばらく人間不信になりましたね^^;

もう、仮想通貨はこりごりですね。

あとは、2014年ころからのサラリーマン不動産投資が流行してましたが

スルガ銀行の不正問題の影響で、銀行からの融資が非常に厳しくなりました。

さらに、ソーシャルレンディング業界も仮想通貨業界とほとんど同じで

多くの行政処分が発生したため、撤退する投資家も増えてます。

じゃあ、投資は株やFXくらいしか残ってませんが、ちょっと勉強した程度は利益は

出ませんので、「不動産特定共同事業投資」が、これから流行ると思います。

利回りも高く、投資対象の情報もありリスクを考慮して投資できるので

他の投資よりも、魅力的ですね。

4 不動産特定共同事業の利回りは高めです!

不動産特定共同事業投資の魅力として

他の投資より利回りが高いのも魅力です。

もちろん、リターンが高いということはリスクも高いため

精査する必要があります。

先ほど紹介した

「FANTAS funding」は、最短4ヵ月から!【FANTAS funding】 ![]()

ですが、利回り4~10%まで

幅広くあるので、ご自身のリスク許容度に応じて

投資すれば問題ありません。

5 不動産特定共同事業の運用期間は4か月のもある!

投資期間が長いと、資金拘束されて生活に影響が出るかもしれません。

そんな場合は、短期投資をすると良いと思います。

中には、4か月で終了するのもあります。

高い利回りで1年じっくりと取り組むのも良いですし、慣れている人であれば

大きく利益を出すことが可能です。

まとめ

・不動産特定共同事業は、言葉が難しいがソーシャルレンディングと似ている。

・一度、投資すると理解がかなり深まるのでおススメ!

・不動産特定共同事業は、これから流行る業界である。

ブログのタイトルを「不動産特定共同事業」に関することに変更します!

こんにちは!!

クラウドファンディング業界に在籍中の

インベスター小次郎です。

久しぶりの記事の更新です^^;

最後に記事を更新した後に

会社の業績が低迷したり、給与の減額があったり

仮想通貨で投資した200万円が一瞬で0円になったり

かなり、激動な毎日でしたw

それでも、なんとか生きているので

まだまだチャンスがあれば、投資していこうと思っています。

今回は、このブログの大きな変更点についてのお知らせになります。

1 ブログのタイトルの変更のお知らせ

実は、ソーシャルレンディング業界にずっと在籍してたのですが

昨今の行政処分の影響で、社員もかなり影響を受けましたw

色々、悩みましたが今後の方向性を変更することにし

ブログのタイトルを変更することにしました。

その名も・・・

「不動産特定共同事業会社で働く投資家会社員の業界の裏側」

とういう、刺激的なタイトルです(笑)

2 なぜ「不動産特定共同事業」に関することなのか?

なぜ、「不動産特定共同事業」で、それに特化するのかと言われると

現在、この業界に在籍しているため、業界内にいる側の視点で

書くとわかりやすく真実を伝えれると思いました。

どの業界もそうだと思いますが、中にいる人間とそれ以外の人間が書く内容は

視点が違うので、面白いですね!

外側の人間は、想像力を駆使して色々書いてますが

中の人間からすると、間違いを平気が書いていることに気づきますし

正しいことを伝えて、業界のありのまま姿を知った上で

投資をしてもらいだいですね。

3 不動産特定共同事業の業界人でありながら投資家

不動産特定共同事業の業界にいるけど、投資経験は全くないと

投資家に有益な情報提供はできないと思います。

その点、私は仮想通貨、マンション投資、太陽光発電投資、株式投資

カジノ等お金を出すことに慣れており、投資経験も一通りあります。

なので、面白い情報を発信できればと思います。

まとめ

・このブログは「不動産特定共同事業」に関することをメインにします

・不動産特定共同事業会社に勤務しているので、業界の正しい情報をお伝えします。

ソーシャルレンディングのおすすめとは?危険性は?

- 1 ソーシャルレンディングの利回り5%は高いのか?

- 2 ノンバンクとは?

- 3 ソーシャルレンディング事業者の二つの顔

- 4 借手側がソーシャルレンディング事業者からお金を借りるメリット

- 5 ソーシャルレンディング事業者からの借入の場合は、分配方法が「元本一括」が多いのはなぜ?

- <まとめ>

こんにちは。

インベスター小次郎です。

今回は、今話題の「ソーシャルレンディング」

について解説します。

以前も書いたことがありますが

最近は、元本や配当金の「遅延」が起こっています。

そこで、改めてソーシャルレンディングの

言葉の説明や、気になることを確認し

これから、投資しようとするための参考になればと思います。

平成の豊田商事事件?とも言われる程の会社もあるようで

より注意して投資していきましょう。

暗号通貨(仮想通貨)みたく、まだルールが整備段階なので

それなりのリスクはあります。

リスク管理をしっかりしながら、投資をしましょう。

決して、一攫千金狙いで生活費を一か所全てにつぎ込むのは

NGです。

↓すぐに「ソーシャルレンディング」をしてみたい人は

下記の会社をおススメします。

1 ソーシャルレンディングの利回り5%は高いのか?

世の中には、いろんな投資がありますが

有名なのは、株式投資や不動産投資でしょう。

不動産投資でも、都内であれば手堅く3~4%程度で

地方だと6~10%等もあります。

当然、地方はリスクが高いのでリターンが大きくても、躊躇する人もいるでしょう。

では、ソーシャルレンディングで5%のリターンは高いと言えるでしょうか?

ソーシャルレンディングでは、5%は普通でそれ以上の利回りの案件もたくさんあります。

ソーシャルレンディングで10%もあるので、5%だと低く感じるかもしれませんね。

でも、一般的に投資をする上で年利5%はかなり高い投資案件です。

10%は魅力的ですが、リスクも高くなるため最悪元金が戻ってこなくても受け入れることが

できるか納得してから、投資しましょう。

2 ノンバンクとは?

ノンバンク?

ってたまに聞くけど、どんな意味なの?

と思ったことはありませんか?

ノンバンク=銀行じゃない?

私は、しばらくそう思っていました(笑)

意味としては、以下の2点を抑えると良いでしょう。

・預金の受入れはしない

・貸付は行う

要は、貸金業者です。

お金は預からないけど、投資家からお金を集めて

資金需要者(借手)にお金を貸しています。

え、投資家から「お金を集めているなら、預金では?」

と思う人もいるでしょう。

正しくは:出資・投資を募っている

間違い:預金を集め、受け入れているわけではない

一時的に、投資家から貸金業者の口座にお金が入るので

預金のように思えます。

預金であれば、預金者が引き出すまで、預かった方は

お金を口座に置いておく必要があります。

でも、ソーシャルレンディングの場合は

振込んでもらったお金は、貸付日まで口座においておくだけで

預金者が「お金出したい!」と言っても、返す必要はありません。

長くなりましたが、ソーシャルレンディング事業者は

集めた資金を、第三者事業者に対し融資し、運用する役割を持っています。

そういう点で、ソーシャルレンディング事業者は

「ノンバンク・貸金業者」

であると言えますね。

3 ソーシャルレンディング事業者の二つの顔

ソーシャルレンディング事業者は、2つの顔を持っています。

・第二種金融商品取引業者

・貸金業者

第二種金融商品取引業者としては、個人投資家から資金を募ります。

なので、金融商品取引法と、貸金業法の2つの法律を順守する必要があります。

金融商品取引法は、「情報開示の徹底」を目的とし、情報の透明性を求めます。

貸金業法は、「債務者保護」を目的とし、借主を特定できる情報を開示しての募集は禁止です。

投資家すれば、資金需要者(借主)の情報を知りたいですね。

借主は債務者でもあり、弱い立場でもあります。

貸金業法は「債務者保護」を目的するので

利益が相反するので、この部分をどうしているかが今後の課題と言えます。

4 借手側がソーシャルレンディング事業者からお金を借りるメリット

なぜ、借手側は銀行等の金融機関からお金を借りないのでしょうか。

これは、わかりやすいですが「銀行がお金を貸してくれない」からです。

本来であれば、利息が安い方が借手側にとってメリットですが

実際は、銀行が全ての企業にお金を貸す訳ではありません。

当然、返ってこないリスクがあるため、しっかりと「足元を見ます」ね!

銀行から借りるのは、利息が低いのがメリットですが、審査は厳しいし、時間もかかるのがデメリットです。

じゃあ、起業したばかりで、売上の実績はない。

でも、将来性のある事業の場合で、急ぎでお金が必要な時はどうすれば良いのでしょうか。

もう、おわかりですね。

ソーシャルレンディング事業者から、お金を借りれば良いのです。

利息は高いですが、審査も柔軟に対応してくれます。

具体的には

・借手側の業歴は短くてもOK

・担保の有無。無くても、貸してくれることがある。有れば、担保評価を高くしてくれる。

借手側としても、どうせ不動産に担保権を設定するなら

利息が高くなっても、多く資金が借りれるので魅力的と考えます。

5 ソーシャルレンディング事業者からの借入の場合は、分配方法が「元本一括」が多いのはなぜ?

ソーシャルレンディングの場合、借手は毎月利息を払い

最後の支払い期日に、一括で元本を返済します。

要するに、「元本一括返済」ですね。

貸した方からすると、元本がきちんと返済されるか最後までわからないので

ドキドキしますが、借りる側するとメリットでもあります。

貸し手と借り手は、利益が相反するためどちらからがメリットで有れば反対側はデメリットになります。

投資をする上で、しっかりと仕組みを理解してリスクに耐えることができるか判断しましょう。

以下に、分配方法についてまとめましたので参考にしてみてください。

良く理解することで

・投資資金の有効活用

・リターンの最大化

・リスクの把握

が行えます。

①元本一括返済(75%以上の会社が採用している)

まずは、ソーシャルレンディングで

一番多く採用されている「元本一括返済」です。

・この場合、ファンドの運用開始後に、リターン分配が毎月行われる。

・運用期間終了後(最終支払期日)に、元本が一括で支払われます。

※一部、例外があり、3ヵ月に一度の分配(オーナーズブック、TATERU FUNDING)

1年に1回(スマートエクイティ)の分配採用している会社もありますので

投資する際には、注意してください。

貸し手にとっても、借り手にとっても

これが一番バランスが良いと思います。

投資をする魅力は、インカムゲインやキャピタルゲイン得られる。要するに、リターンですよね。

ソーシャルレンディングで言えば、配当金が得られる訳ですが

いつ欲しいですか?

投資してから、数年後よりも、なるべく早く

毎月もらえたら、嬉しいですよね。

投資している実感もありますし、ちゃんと事業が上手くいっている感じもします。

なので、元本一括返済型が一番多いのが現状です。

この分配方法が採用される理由としては

不動産開発の場合など、売却による利益を得るモデルの案件で使われることが多いです。

借り手にとっても、不動産売却を行うまでに、元本を返す資金がないので、都合が良いんですね。

投資家にとっても、毎月のリターンの金額がわかりやすいのも良いですね。

次に紹介する、元利均等返済は、毎月のリターンの金額がわかりにくいです。

3つの分配方法の細かいメリット・デメリットは表にまとめてありますので

参考にしてみてください。

②元利均等返済(ほぼ利用されていない)

元利均等返済は、安全性が高く、分散投資に有効です。

借りてからすると、毎月元本と利息を返済しているため、住宅ローンをイメージしてもらうと

わかりやすいと思います。

融資先が個人で、使い道が事業ではなく消費である場合、この分配方法が採用されます。

理由としては、毎月の返済額が一定なので、融資先が返済計画を立てやすいためです。

この分配方法は、ほとんど採用されていませんが(AQUSHとクラウドクレジットが採用)

もし見つけた場合は、納得してから投資してください。

③満期一括返済(ほとんど利用されていない)

満期一括返済は、名前の通り「満期」に利息と元本が支払われる返済方法です。

貸し手も借り手も、満期までお金が動かないので

シンプルでわかりやすい方法ですね。

運用期間が2年以上の場合、1年に1回の分配を行うこともあります。

短期の場合、毎月分配するよりファンドの中で再投資した方が、投資家利益を最大化できるため

この方式が役にたちます。

<まとめ>

いかがでしたか?

ソーシャルレンディングの理解を深めて、リスク管理をしながら

リターンを増やしていきましょう。

会社が多く、どれが良いか見極めが難しいですが

迷ったら安定している会社を選ぶのが無難ですね。

これから案内する

ソーシャルレンディング事業会社である

「クラウドクレジット」は、非常におすすめです。

以下、ポイントを解説します。

<ここがメリット>

・国内クラウドファンディングの中でも最高峰級の高い期待利回り

・海外に特化しておりラテンアメリカ、欧州、アフリカなど様々な地域に投資可能

・1万円から投資可能

・国内で唯一、総合商社(伊藤忠商事)が株主

<こんな人にもおすすめ>

・株や投資信託などの投資経験有

・投資ポートフォリオを設定しており、新しい投資に興味がある

・金利でお金を稼ぎたい

<こんなところが凄い!>

・昨今投資への関心が高まっていますが、一方で株、FXなどハイリスクハイリターンな投資へは踏み出しにくい方もいます。

そんな方へ株や為替の市場に影響されないずミドルリスクミドルリターンを狙える魅力的な投資方法です。

・ソーシャルレンディング(投資型クラウドファンディング)は銀行を通さずに資金の貸し手と借り手を結びつけることにより

投資家に好金利を提供します。、

リスク商品ではありますが、好期待利回りが狙える投資方法です。

・欧米を中心に急激に拡大している市場であり、日本でも近年伸長しています。

・投資型クラウドファンディングは最近耳にすることの多いフィンテックの一つで

政府の成長戦略になり得る存在として注目を集めております。

・その中でも当社は海外のファンドに特化して資金の需給を繋ぎ新しい投資機会を創出します。

これにより日本では実現できない好利回りや、マイクロファイナンスの環境改善等の社会貢献に通じる投資体験を提案します。

・新規登録、維持費無料です。

↓口座開設は下記をクリックしてすぐにできます。

ふるさと納税はおすすめなのか?メリット・デメリットも解説!

こんにちは!

インベスター小次郎です。

周囲で「ふるさと納税」をする人が増えてきました。

私もやってみたら?と言われ、さすがに興味が湧いてきました。

しかし、なんとなく好きになれず、「本当にお得なのか?」という

疑問を2015年当時から持っていました。

株主優待みたく、お得なのはわかるけど

「ふるさと納税」は性格により

向き不向きあると感じています。

それでは、ふるさと納税が良いのか悪いのか

検討していきます。

1 ふるさと納税とは?

ふるさと納税ってなんやねん!?

未だに、思っている人は私だけではないはず(笑)

正直、ふるさと納税より人生で大事なことや

やることがあるので、知らなくても良いのですが

さすがに、周囲でもやる人が増えてきたので

もしかしたら、自分に合うかもしれないので

調べてみました。

ふるさと納税とは

「ふるさとや応援したい自治体に寄附ができる制度のことです。

手続きをすると、所得税や住民税の還付・控除が受けられます。

多くの自治体では地域の名産品などのお礼の品も用意!

寄附金の「使い道」が指定でき、お礼の品もいただける魅力的な仕組みです。」

なるほど!

なんか、お得感があるのでやってみたくはなります。

寄付?

寄付なんか、普段する機会がないので

ちょっと、面白そうですね。

でも、「ふるさと?」という言葉から

地元限定?と感じてしまいますが

どこでも寄付できるようです。

私は、北海道が地元ですが、それ以外の好きな場所に寄付して良いんですね。

あと、「手続きが面倒?」という人が多いですが

サイトで買い物感覚で、簡単にできます。

2 ふるさと納税の仕組み

ふるさと納税の仕組みって何?

ややこしそうですよね!

ざっくり言うと

「日本各地の市町村に寄付すると、そのお礼に食べ物のや商品等を貰える」

ぐらいで十分です。

やりながら、理解した方が早いですね。

ここで疑問が1つ!

お金払えば、品物をもらるのは当たり前でしょう!?

寄附した分は、自腹なのでは?

簡潔に言うと

「ふるさと納税制度を利用すると自己負担になるのは2,000円のみ」

なんです。

↓下の文章をじっくり読んでみてください。

良くある間違い:お礼の商品は貰えるけど、寄附した分は自腹!

正しくは:ふるさと納税した自己負担分は2,000円のみ

図を見て頂くと理解が深まると思います。

気をつけるべき点は

上限金額(各人の年収により異なる)を超えると自腹になります。

上限金額が、5万円の人がいたとしましょう。

↓

5万円以内の寄附:自己負担2,000円のみ

5万円以上の寄附:自己負担2,000円+超過した分

※自分の上限金額を正確に知っておきましょう。

以下に、上限納税額を計算できるサイトがありますので

簡単に確認しておくと良いですよ。

納税額を計算するサイト

↓

3 ふるさと納税と確定申告

ふるさと納税をしたら

必ず「確定申告」をしましょう。

確定申告は、自営業者は慣れていますが

会社員はやったことがない人が多いと思います。

まずは、図を見て全体の流れを確認してください。

詳細は、書籍や、税務署、税理士等に問い合わせて

正しい申告をしましょう。

4 ふるさと納税の還元率

還元率という言葉は聞いたことはありますか?

ギャンブルなどは、一般的に使いますが

やる人で知っている人は意外と少ないです。

テラ銭とか控除率とか、ハウスエッジなど

あまり馴染みのない言葉かもしれませんね。

実は、私は「カジノディーラー」なので

この辺りは、プロフェッショナルです。

それは別の機会に・・・

ということで、還元率ですが

「寄附した金額に対してどれくらいの金額のお礼の

品がもらえるか?」

もう少しわかりやすくすると

↓

お礼の品の金額(概算)÷寄附金額×100

上記の式に数字を入れてみましょう。

もし、10,000円を寄付して、8,000円の

お礼の品物がもらえると、還元率は80%になります。

お金を使うなら、応援したい自治体よりも

「還元率」で決めるのも大事ですね。

実質2,000円の負担で、上限額まで差額分の

所得税・住民税が控除されるのでお得ですね。

還元率に関しては、調べると色々サイトが出てくるので

参考にしてみてください。

5 ふるさと納税のランキング

ふるさと納税をする時に、還元率以外でも

参考になるのは、「お礼の品ランキング」です。

「還元率ランキング」も良いですが

色々、ランキングを使い分けていきましょう。

6 ふるさと納税のメリット・デメリット

ふるさと納税をする前に

メリットとデメリットを確認しておきましょう。

もしかするとデメリットがメリットを上回り

「めんどうくさい!」などと思って、やらない人もいるでしょう。

え~それじゃあ

読まない方が良いかもしれませんがw

お任せします・・・

メリット

これは、もう自己負担2,000円で上限額まで

いろんなお礼のお品がもらえることですね。

デメリット

①控除金額に上限がある

実は、年収に応じて「控除額」に限度があります。

年収が高い人ほど「控除額が高い」ですが

それがデメリットと感じる人もいるでしょう。

でも、年収が高いとたくさん税金も支払っているので

ふるさと納税は積極的に利用した方が良いですね。

②確定申告をする必要がある

これが、最大のデメリットかもしれません。

確定申告は一度でも経験がある人は、2回目以降は

難しさを感じませんが、初めての人はかなり負担と聞きます。

もちろん、2回目以降でも「めんどくさい」と言う人は多いですね。

私は普段、経理事務をしているので、仕事と変わりません。

なので、デメリットではないですね。

何でも、初めてのことは難しく感じますが

「まず、やってみる!」の精神でいきましょう!

③先に持出が必要

寄附という性質上、お金を払うと同時に商品を取得することはできません。

お金を払ってから、商品の受取までタイムラグがあります。

お金に余裕がない人には、少しデメリットかもしれません。

7 ふるさと納税のまとめ

いかがでしたでしょうか?

結論としては「やらなきゃ損」と言える制度です。

いつ制度が終わるかわかりませんが、利益を享受できるなら

早めの行動が大事です。

積立NISAのおすすめ商品とは?メリット・デメリットも解説!

- 1 積立(つみたて)NISAってなんだろう?

- 2 積立(つみたて)NISAのメリットとは?

- 3 積立(つみたて)NISAのデメリットとは?

- 4 積立(つみたて)NISAの銘柄の選び方

- 5 積立(つみたて)NISAのおすすめ商品

- 6 積立(つみたて)NISAがおすすめな人

- 7 まとめ

こんにちは、インベスター小次郎です。

今回は、昨年から話題の「積立(つみたて)NISA」

について解説します。

正式な名称は「非課税累積投資契約に係る非課税措置」と言いますが

覚えなくて良いでしょうw

2018年1月から導入されてます。

「くそー!乗り遅れた!」という人もいるでしょう。

たぶん、これを読んだ人でもすぐにやる人は少ないと

思いますが、何かのきっかけで将来やる人もいると思います。

それでは、積立(つみたて)NISAが自分に向いているか

良く考えてトライしてみてください。

1 積立(つみたて)NISAってなんだろう?

2018年の1月から、積立(つみたて)NISA制度が始まりましたが

活用してますか?

まだ活用していない人の方が多いと思います。

今回の記事を読んで、「やってみたい!」と思うようになるかもしれません

ので、楽しくわかりやすく「積立NISA」の魅力に迫りたいと思います。

以前からある「NISA」と「積立(つみたて)NISA」は何が違うのでしょうか。

積立(つみたて)NISAとは

年間40万円までの投資額にかかる運用益が非課税となる制度

です。

もっと、ざっくり言うと

「投資信託で貰った分配金や売って得た利益

に税金かからないよ」

という感じです。

もちろん、期間や年間の取引額には制限ありますよw

でも、制限なかったら、投資家人口が相当増えそうな気がして

それは面白いかも。

税金は別の方法たくさん徴収するようにしたら

普段、投資しない人に対する税負担が重くなり

課税の公平性から、問題ですね。

ちなみに、

非課税期間(税金がかからない期間)は、20年間です。

なんとなく、理解ができたと思います。

投資信託やるなら、積立NISAもやることを検討することを

覚えておいてください。

但し、絶対にやる必要はありません。

後で、説明する通りデメリットもありますし

別の制度である「NISA」との併用もできません。

判断が難しいようであれば、ファイナンシャルプランナー(CFPやAFP等)

に相談すると良いでしょう。

税理士は、税に詳しいですが、投資は試験で勉強しないので

アドバイスは的確ではありません。

個人で投資をしていて、結果を出している人なら参考になると思いますよ。

2 積立(つみたて)NISAのメリットとは?

積立(つみたて)NISAのメリットはなんでしょうか?

いくつかありますが、以下箇条書きにします。

・投資から得られた、売却益や分配金の運用益が非課税になる。

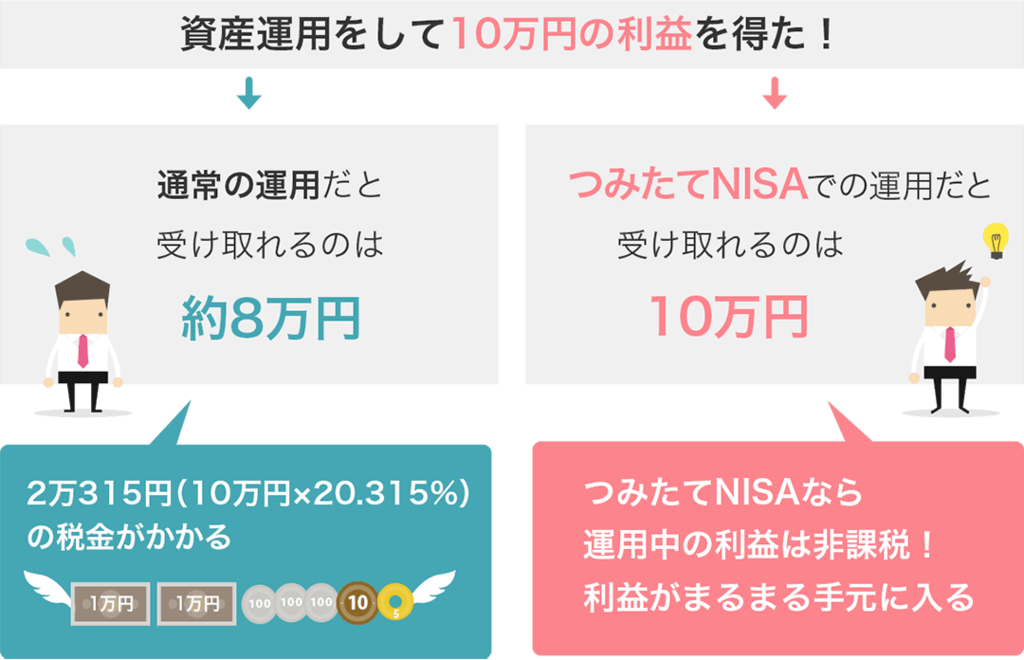

数字で考えてみないと、わかりにくいので

もし、投資信託で年10万の利益が出たとします。

通常だと、20.315%の税金(所得税・住民税・復興特別所得税)がかかります。

10万×20.315%=20,315

10万-20,315=79,685

積立NISAを使っていない場合、利益が約2万円少なくなります。

2万円と言えば、日給のアルバイト代2日間分です。

これが、仮に20年間で毎年2万円なら、約40万円です。

・20歳以上なら、だれでも始めることが可能。

年齢制限がないので、すぐに始めることができます。

未成年者には、「ジュニアNISA」という制度があるため

そちらで運用してみましょう。

・非課税期間が最長で20年

NISAは、5年と短いため長期的な資産形成には向きませんが

積立(つみたてNISA)なら、じっくりと資産形成に取り組むことが可能ですね。

・投資商品が選びやすい

投資信託で利益を出して、税金が免除になると言っても

そもそも、商品選びが難しいので、利益が出るかわからないと思う人がいます。

その点、積立NISAは「金融庁が厳選して商品を選んでいます。

これなら、投資初心者でも取組やすいと思います。

ちなみに、厳しい条件というのは

「信託期間が短くないもの」

「毎月分配金が支払われないもの」

「複雑な商品設定がされていないもの」

「手数料が高くないもの」

以上の内容をクリアできるものしか

投資できないため、投資初心者でも

安心してできると思います。

ただし、投資なので必ず利益が出る保証はありません。

厳選していますが、元本割れがあることを

理解しておきましょう。

・資産の引き出しは、いつでも可能です。

iDeCoの場合、原則途中引出しができません。

これは、老後に備える年金として資産を構築するためです。

毎月の金額を多めにしておくと、思わぬ負担になります。

これに対して、積立(つみたて)NISAは、いつでも

引出しが可能なので、急にお金に困ったときでも安心です。

3 積立(つみたて)NISAのデメリットとは?

積立(つみたて)NISAのデメリットも知っておきましょう!

・元本割れのリスクがある。

これは、積立(つみたて)NISAに限らないですが

投資である以上、100%リターンの保証はありません。

暗号通貨みたく、上場後に100分の1になったり、紙切れになり

無価値になることはあり得ませんので、怖がる必要はありません。

・積立NISAと一般NISAの併用は不可

積立NISA口座を開設すると、一般NISA口座は開設できなくなります。

税の優遇制度ですが、2つも認めると税収が減り過ぎてしまいますしね。

名称が違いますが、どちらもNISAであるため、NISA口座は1人1口座で

あると覚えておきましょう。

・他口座との損益通算ができない

そもそも、NISA口座を使わないで

複数の証券口座で株式投資をしている人は大勢います。

この場合、A口座で5万円の利益が出て、B口座で3万円の損失が出た時に

「損益通算」が可能です。

この場合、トータル2万円の利益になります。

ちなみに、損益通算とは「複数の証券口座で投資を行っている場合、各口座で

発生した年間の利益と損失を合算して税負担を軽減すること」です。

投資初心者は、今はすぐにわからなくても、投資を初めて慣れてくれば理解できるようになります。

・ロールオーバーができない

ロールオーバーと???

ちょっと、難しいですね。

図を見ながら、理解してみてください。

ロールオーバーとは「非課税期間が終了した場合、NISA口座で保有している投資商品を

翌年の非課税投資枠に移行すること」を言います。

図の中で重要なことは「投資を開始した年の40万円に対して非課税期間が設定される」ことです。

積立(つみたて)NISAは期間限定の制度です。

そのため、投資商品を購入できる期間は2037年迄のため、2038年に購入しそこから20年間非課税枠で保有は

できません。

2037年中に投資をした商品は、そこから20年非課税枠を利用ができます。

なので、2056年までです。

まとめると

1年目に開始して非課税期間を終了した40万円分の投資商品に関しては、2038年に

新たな非課税投資枠としてロールオーバーすることはできません。

20年間の非課税期間を終了したものは、NISA口座以外の課税口座(一般口座や特定口座)に払い出されていくことになります。

4 積立(つみたて)NISAの銘柄の選び方

投資信託は軽く5,000種類以上あり、商品選定も簡単ではありません。

ただし、積立(つみたて)NISAは、金融庁が厳選したもののみなので

限定されます。

2018年9月28日時点のデータで

インデックス:141本

アクティブ:17本

合計:161本

なお、積立(つみたて)NISAでは買付手数料は無料(ノーロード)です。

別途、信託報酬という手数料がかかります。

さて、選び方ですが

ポイントが2点あるのでそこを重視しましょう。

・信託報酬(運用管理費用)がどれくらいかかるのか?

・純資産総額が伸びているか?

①信託報酬ですがこれは保有中にかかるコストなので

なるべく低い商品を選びましょう。

低ければ必ず良いということではありませんが、中身が同じなら

信託報酬は低い方が良いですね。

0.1%でも、20年という期間で見ると、数十万円の差が出てきます。

②次に、純資産総額ですがこれが右肩上がりになっている

成長性があるものを選びましょう。

お金が入り続けていれば、順調に運用が継続できますし

利益の期待できます。

反対に、減少している場合、利益も期待できないし

最悪、運用がストップする可能性があります。

5 積立(つみたて)NISAのおすすめ商品

商品選びに迷ったら、下記のどれかを

おススメします。

特に、おすすめは「eMAXIS Slim バランス(8資産均等型)」

① 楽天・全米株式インデックス・ファンド

② eMAXIS Slim 先進国株式インデックス

③ eMAXIS Slim 全世界株式(除く日本)

④ eMAXIS Slim バランス(8資産均等型)

⑤ ひふみプラス

6 積立(つみたて)NISAがおすすめな人

・投資信託の銘柄が多すぎで選べない

・1万円ほどの少額から、投資を始めたい

・長期的に運用益を非課税にしたい

・毎月、コツコツと積立を進めていきたい

・毎月約33,000円以下の積立で十分。

是非、参考にしてみてください。

7 まとめ

年金に頼らないで、自分の資産は自分で作る!

是非、積立(つみたて)NISAを利用して、投資にも

慣れていきましょう!

外貨建てMMFのおすすめ。利回りやデメリットも解説

- 1 外貨建てMMF(マネーマーケットファンド)とは?

- 2 外貨建てMMFと外貨預金の違い

- 3 外貨建てMMFと外貨預金はどっちがお得?

- 4 外貨建てMMFの利回りやデメリットとは?

- 5 外貨建てMMFに向いている人はどんな人

- 6 外貨建てMMFと外貨建てMRFとの違いは?

- まとめ

こんにちは!

インベスター小次郎です。

投資ブログなので、なんでも扱います。

今回は、マイナーな「外貨建てMMF]について

解説します。

結論から言うと、かなりおすすめの金融商品です!

1 外貨建てMMF(マネーマーケットファンド)とは?

外貨建てMMFって聞いたことがありますか?

おそらく、ほとんどの人が一度は聞いたことがあるけど

内容は知らないという人が多いと思います。

そもそも、「今、外貨建てMMFやってるんだぜ!」みたいな人に

一度も会ったことがありませんので、株やFX、投資信託に比べると

かなりマイナーな金融商品だと思います。

さて、外貨建てMMFの意味を説明すると

「格付の高い外貨建て(米ドル、カナダドル、豪ドル、ニュージーランドドル、南アフリカランド、トルコリラ)

の短期証券に投資する投資信託」という事になります。

一言で言うと、信用性が高い外貨建(米ドルなどの外貨)の

「投資信託」ということですね。

2 外貨建てMMFと外貨預金の違い

| 外貨普通預金 | 外貨建てMMF | |

| 保有時にかかる費用 | かかりません | 管理報酬や投資顧問報酬等の費用が間接的にかかる |

| 為替差益にかかる税金 | 雑所得としての申告が必要 | 申告分離課税の対象 |

| 金利 | 変動金利 | 運用実績による分配、複利効果が期待できる |

| 金利にかかる税金 | 利息から20.315%が源泉徴収される 所得税15.315%・住民税5% | 分配金の20.315%が源泉徴収される 所得税15.315%・住民税5% |

| 解約の自由度 | いつでも円に換えることができます | いつでも解約できます |

| 主なリスク | 為替変動リスク 信用リスク | 為替変動リスク、信用リスク 価格変動リスク、金利変動リスク |

| 元本の保証 | 外貨ベースで元本保証 為替変動により、円貨ベースで元本割れが 生じることがあります | 元本の保証はありません |

| 資産保護 | 預金保険の対象外のため、資産保護は ありません | 分別管理の対象となるため、万一破綻した場合でも お客様の外貨建てMMFは保全される |

「外貨建てMMFと外貨預金の違いってなんなの??」疑問に思いませんでしたか?

外貨建てMMF=証券会社が取り扱う

外貨預金=主に銀行が取り扱う

まずは、大ざっぱな分け方です。

次は、中身ですが表でまとめましたので

なんとなく理解できると思います。

あと補足的に以下、箇条書きでポイントをまとめます。

・外貨預金は、円を外貨へ交換するときや外貨から円に戻す時に

「為替手数料」が発生する。

・外貨預金は「預金保険制度」がない。

・外貨建てMMFは、実績に応じて利益を受け取る「投資信託」です。

・外貨建てMMFは、安全性の高い運用をしているので、外貨ベースで大きく

元本を割り込む可能性は低い。

・外貨預金は、預ける時に適用される金利が決まっているが、外貨建てMMFは

後にならないと、何%の利回りか判明しない。

いかがでしょうか?

外貨預金と、外貨建てMMRの違いがなんとなく理解できたと思います。

凄くざっくり言うと、安全性を取る外貨預金か、リスクはあるけどリターンを

多くとる外貨建てMMFかということになります。

私なら、ほんのわずかなリターン得てもうれしくないので、外貨建てMMFで

資産を増やそうと思います。

正解はありませんが、自分の性格にあった金融商品を選んでみてください。

3 外貨建てMMFと外貨預金はどっちがお得?

結論から言うと、外貨建てMMFがお得です。

知名度は、外貨預金の方が勝りますが

中身は、外貨建てMMFが勝ります。

これから、その理由を説明します。

・外貨建てMMFは、運用に失敗したら税金が安くなる。

利益が出たら、税金を支払うのは両方とも同じですが

外貨建てMMFは、損失が出たら場合税金が安くなります。

申告分離課税なので、他の所得(給与所得等)と合算しないで

税額を計算するため、税金を安くすることができる。

外貨預金は、「雑所得」なので給与所得と合算し、累進課税方式で

計算するので、税額が多くなり不利。

ちなみに、申告分離課税は損失が出ても申告が可能なので

将来の税額を抑えることが可能。

・外貨建てMMFは、スプレッド(為替手数料)が狭い

スプレッドが広いと最初のマイナス分が大きくなるため

不利です。

なかなか理解しにくいかもしれませんので、少しづつ慣れて理解

すれば良いと思います。

しかし、外貨預金はペイオフ対象外のため

金融機関が破綻したら1円も保証はありません。

4 外貨建てMMFの利回りやデメリットとは?

外貨建てMMFの利回りは、0.9~1.1%弱はあります。

100万円を1年間預けて、1万円という感じです。

手堅く増やすという点では良いと思います。

デメリットは

・元本は保証されていない

・為替リスクがある

・原則として為替手数料が必要

デメリットよりメリットが多いので

総合的に見て、優れた金融商品だと思います。

5 外貨建てMMFに向いている人はどんな人

投資はリスクがあるため、同じ商品を全員にお勧めできません。

人によりリスク許容度が違います。

超安全志向で、元本を絶対に減らしたくない人は普通預金にするしかありません。

小さいリスクを受け入れることができ、リターンも1%前後得たいのであれば

外貨建てMMFに向いていると言えるでしょう。

6 外貨建てMMFと外貨建てMRFとの違いは?

言葉が似ているので、違いはわかりにくいですね。

わかりにくいですね。

マネーリザーブ

意味は「お金を蓄えておくための商品」です。

証券口座を開設し入金すると、自動的に買付けが行われます。

証券口座も銀行と同じく、お金を入れておくと、利息に相当する分配金がもらえます。

これに対して、MMFは証券会社版の「(変動金利)の定期預金と言えます。

こちらも、ざっくした理解で良いです。

まとめ

・外貨建てMMR>外貨預金

・ほとんどにおいて、外貨建てMMRは外貨預金に比べて有利。

・外貨建てMMFは、解約がいつでも可能で、1万円程度からでも購入が可能。

投資信託は、資産形成に向く?初心者におすすめの商品選定法とは?

1 投資信託とは何か?

資産運用の方法には様々な方法がありますが、その中でも投資信託はやった方が良いのでしょうか?

「投資信託って怪しい!」とか「損しそう!」とかネガティブイメージもあるようです。

そもそも、投資をしない人からすれば投資信託って意味がわかりにくいでしょうね。

投資信託とは、文字の通り「投資を信じて託すこと」です。

え?意味がわからないですよね。

それでは、下記の図をご覧ください。

いかがでしょうか!?

なんとなく、意味が理解できましたよね?

でも・・・

はあ?

信託?普段使わない言葉なので、わからないですよね。

信託は「おねがいすること」という意味でイメージしてもらえればOKです。

まとめると

投資信託は「自分で投資(運用)する代わりに、専門家(他人)にお任せすること」

という意味で理解してみてください。

他人にお任せするので

最初の商品選びが非常に重要です。

最初の商品選びに時間をかけて、利益が出るものを選べば長期で放置しておけば

利益を出してくれます。

2 投資信託で、毎月分配型はおすすめなのか?

投資信託で今まで大人気だったのが「毎月分配型」のタイプでした。

これは、毎月分配金として支払があるため、投資家からすれば単純に嬉しいです。

お金が毎月もらえるので、悪い気はしません。

人間は、「お得感」に弱いので、人気がありました。

しかし、中身を精査してみると、非常にデメリットが高く、資産形成になりません。

利益がないのに、「分配金」を出す場合もあり、「タコ足配当」になっています。

自分の大事な元本を取り崩してまで分配金を受け取っていては

長期の資産形成とはなりません。

そのことに、長年気づかないで購入していた人が非常に多かったのです。

なんとなく、お金が毎月もらえるから「ラッキー」と思っていると、資産がマイナスになっていても気づかなくなります。

投資教育ができていない日本らしい光景が長年続いてきた訳です。

3 管理人が投資信託初めてで5年程度で、総額利益36万を出せた理由とは?

投資信託で利益を出すためには、投資信託の販売者がどのように利益を出しているか理解する必要があります。

投資信託に限らず、保険や税金でもそうですが、どちらが儲かればどちらかが損をするといトレードオフの関係になります。

インベスター小次郎は、2008年に投資信託を始めて、5年間運用しましたが、しっかり利益を出しました。

商品選定を間違えなければ、投資信託は怖いものではありません。

販売手数料や信託報酬などのコストの数字は必ず確認し、他の商品と比較するようにしてください。

たくさん商品を見比べると、コストの高い安いの感覚が身についてきます。

営業マンの人柄が良いから買う!というような感覚で買うことは避けてください。

4 アメリカで投資信託が広がった理由とは?

アメリカの金融資産の内株式が36%、投資信託が12%と約半分近くが株式へ投資している。

アメリカは株式投資が活発のイメージがありますが、最初からこうだった訳ではありません。

なぜ、広がったかというと「確定拠出年金(401k)」制度の存在が

大きかったようです。

401kを通じて運用先として株式や投資信託が選ばれることで

金融資産の大部分を株式が占めることになった訳です。

このことから、投資環境を整えれば「貯蓄から投資へ」移行することは、可能と思います。

日本は確定拠出年金の制度はありますが、魅力的なメニューがないため広がりを欠いている状態です。

確定拠出年金については、過去の記事を参照してくださいね。

↓

5 投資信託は資産形成に向く?利回りだけで選ぶと失敗?

まとめますと、投資信託は資産形成に向く?向かない?ですが

結論は・・・向きます!

しっかりとした知識で商品を選定すれば、資産形成に向きます。

しかし、なんとなく商品を選ぶとほぼ確実に資産を減らします。

販売者側が一方的に儲かる

ぼったくりの金融商品になります。

商品を選ぶ際は、FP(ファイナンシャルプランナー)に相談しアドバイスを受けた方が良いでしょう。

相談料数万円で、長期で見たら数十万円以上の利益を出せることを考えたら安いですし、相談料も投資と考えるべきです。

なんでも、無料で済ませる人がいますが、結局時間を浪費し、成果も上がらないことがほとんどなので、専門家を活用して

一緒に資産を増やしていきましょう。

6 すぐに投資信託をしたい場合は、口座開設をしよう!

投資信託に興味があれば、すぐにやってみよう。

後日、やろうとすると人はほとんどやりません。

口座開設だけでもしておくと

次に購入しようと思った時に非常にスムースになります。

下記に、おすすめの会社を紹介します。

三井住友アセットメントマネジメント株式会社

◆セールスポイント◆

大手運用会社で初のインターネットを通じた投資信託の直接販売「SMAM投資信託ネット」。

安心と信頼の三井住友アセットマネジメントがあなたの資産形成のお手伝いをいたします。

クイック口座開設ならPC・スマホ上で口座開設手続きが完結!印鑑不要・書面不要・郵送不要

<特徴>

1.長く付き合える投資信託をラインナップ

2.毎月1千円からコツコツ積み立てられる

3.販売手数料0円、口座管理手数料0円

↓↓ 口座開設はこちら ↓↓

月々1,000円からムリなく資産形成。口座開設はわずか8分! ![]()

まとめ